Das Trusted Shops Gütesiegel: So funktioniert die Zertifizierung

Wie erhalten Online-Shops das Trusted Shops Gütesiegel? In diesem Artikel erfährst du Schritt für Schritt, wie der Zertifizierungsprozess abläuft.

Im Online-Handel hat die Frage der Lagerhaltung einen wesentlichen Einfluss auf den Unternehmenserfolg. Fulfilment Center wie Amazon FBA und andere Logistikdienstleister ermöglichen es, einfach und flexibel den eigenen Warenbestand zu lagern und bei Bedarf an Kunden des Onlineshops zu versenden.

Gerade für die Gründung eines Online-Handelsunternehmens ermöglichen diese Logistikdienste einen schnellen und einfachen Markteintritt, da die Kosten von der gelagerten Warenmenge abhängen und damit variabel sind.

Ebenso gehören Dienstleistungen zur Versandabwicklung zum Leistungsangebot der Logistikdienstleister, sodass auch ein Online-Händler als Einzelunternehmer ohne eigene Mitarbeiter eine hohe Warenmenge lagert, verarbeitet und an seinem Endkunden des Online-Shops versenden lassen kann.

Lesen Sie mehr darüber in unserem Artikel über Dropshipping.

Soweit die Phase der Unternehmensgründung überwunden ist und ein hohes Wachstum erreicht wurde, stellt sich jedoch bald die Frage, ob eine eigene Lagerhalle nicht sinnvoll sein könnte.

Die Anschaffung einer eigenen Lagerhalle hat zunächst hohe Fixkosten in Form der Anschaffungskosten für den Grund und Boden und das Gebäude bzw. für die Errichtung der Lagerhalle. Hierfür müssen in der Regel Kredite aufgenommen werden.

Auf lange Sicht können durch die Anschaffung einer eigenen Lagerhalle allerdings erhebliche Kosten der Logistikdienstleister eingespart werden, so dass der Gewinn gesteigert werden kann.

Hinzu kommt, dass bei cleverer Gestaltung die Anschaffung des Grundstücks für die Lagerhalle einen Teil zur Risikodiversifikation beitragen kann. Ebenso kann die Anschaffung des Grundstücks einen Baustein für die persönliche Altersvorsorge des Unternehmers darstellen, da die Lagerhalle auch nach Verkauf oder Aufgabe des Online-Handelsunternehmens an einen anderen Unternehmer vermietet werden kann, sodass im Rentenalter laufende Mieteinnahmen erzielt werden können.

Neben diesen allgemeinen, betriebswirtschaftlichen Überlegungen zur Anschaffung einer Lagerhalle sollten auch steuerliche und rechtliche Besonderheiten nicht außer Acht gelassen werden.

Durch reduzierte Ertragssteuersätze und den Wegfall der Gewerbesteuer lässt sich die Wirtschaftlichkeit der Anschaffung einer eigenen Lagerhalle insbesondere bei einer hohen Kreditfinanzierung stark erhöhen.

Mit einer gesellschaftsrechtlichen Trennung des Online-Handelsunternehmens lassen sich Haftungsvorteile erreichen, sodass zum Beispiel im Fall einer umfassenden Wirtschaftskrise und dem Einbruch der Geschäftstätigkeit die Lagerhalle von den daraus entstehenden Verlusten nicht betroffen ist.

Die am häufigsten gewählte Gründungsform für Unternehmen im Online-Handel ist das „Einzelunternehmen“. Hierbei werden sämtliche Einnahmen und Ausgaben des Online-Shops dem Unternehmer als natürliche Person zugerechnet. Aus steuerlicher Sicht wird ein sogenanntes Betriebsvermögen gebildet, welches sämtliche Vermögensgegenstände (zum Beispiel Warenbestand, Büroausstattung etc.) erfasst.

Schafft sich ein Online-Händler, der sein Unternehmen als Einzelunternehmen betreibt, eine eigene Lagerhalle an, wird somit auch die Lagerhalle und das dazugehörige Grundstück dem steuerlichen Betriebsvermögen zugeordnet. Hieraus ergeben sich gleich mehrere Nachteile:

Wird das Online-Handelsunternehmen in der Zukunft veräußert und soll die Lagerhalle nicht mit veräußert werden, sondern beim vorherigen Geschäftsinhaber verbleiben (zum Beispiel, um zukünftig Mieteinnahmen aus der Vermietung an einen anderen Händler zu erzielen) kann es zu einer hohen Einkommensteuerbelastung kommen.

Denn mit Veräußerung des Online-Handelsunternehmens fällt das steuerliche Betriebsvermögen weg, da die betriebliche Tätigkeit nach der Veräußerung nicht mehr ausgeübt wird.

Die Lagerhalle und das zugehörige Grundstück kann nicht mehr dem Betriebsvermögen zugeordnet werden, sondern muss dem Privatvermögen zugeordnet werden. Diese Umgliederung wird durch das Finanzamt wie ein fiktiver Verkauf zum aktuellen Marktpreis gewertet.

Aus diesem Grund ergibt sich in der Regel eine hohe Steuerbelastung. Einerseits kommt es bei Grundstücken in der Regel zu Wertsteigerungen, sodass der anzunehmende Marktpreis höher ist als bei der vorherigen Anschaffung der Lagerhalle. Zudem sind die seit der Anschaffung bzw. Errichtung der Lagerhalle geltend gemachten Abschreibungen abzuziehen.

Soweit für die Anschaffung bzw. Errichtung der Lagerhalle und des dazugehörigen Grundstücks ein Darlehen bei einer Bank aufgenommen wird, ist zu beachten, dass für die Rückzahlung der monatlichen Raten an die Bank nur die Zinsen steuerlich geltend gemacht werden können. Die monatliche Tilgungsrate hat steuerlich keine Auswirkung.

Im Ergebnis führt dies dazu, dass die an die Bank zu leistende Tilgung aus dem Nettoeinkommen (also nach Abzug der persönlichen Ertragsteuern) geleistet werden muss. Bei einem gut laufenden Online-Handelsunternehmen kann sich hieraus eine hohe Belastung ergeben.

Auf dem Papier werden zwar hohe Gewinne erwirtschaftet, woraus sich auch eine hohe Steuerzahlung ergibt, auf dem Bankkonto bleibt für Privatentnahmen des Geschäftsinhabers aber nur ein geringer Teil übrig, da die Tilgungsleistungen an die Bank zu leisten sind.

Die Besteuerung richtet sich nach dem persönlichen Einkommensteuersatz des Online-Händlers. Das können derzeit bis zu 45 % sein. An den wirtschaftlichen Vorteilen, die sich aus der Anschaffung bzw. Herstellung der Lagerhalle für den Online-Händler ergeben, würde das Finanzamt also gegebenenfalls in einem erheblichen Umfang mitverdienen.

Neben diesen steuerlichen Nachteilen ergibt sich auch ein rechtlicher Nachteil. Da der Online-Händler als Einzelunternehmer mit seinem gesamten Vermögen für mögliche Verluste des Online-Handelsunternehmens haftet, würde also auch im Zweifel die Lagerhalle und das dazugehörige Grundstück verwendet werden, um entstandene Verluste auszugleichen.

Soweit beispielsweise Außenstände beim Finanzamt oder anderen Gläubigern auflaufen würden, könnten sich diese in das Grundbuch des Grundstücks der Lagerhalle eintragen lassen.

Im Zweifel könnte es zu einer Zwangsvollstreckung des Grundstücks zu einem viel zu niedrigen Preis kommen.

Als clevere Gestaltung bietet es sich an, den Online-Handel nicht als Einzelunternehmen, sondern in der Rechtsform einer GmbH, UG (haftungsbeschränkt) oder AG zu führen.

Dies ist insbesondere der Fall, wenn die Anschaffung oder Errichtung einer eigenen Lagerhalle geplant ist. Die oben beschriebenen steuerlichen– und rechtlichen Nachteile können hierdurch zu einem großen Teil aufgelöst werden.

Gleichzeitig ergeben sich viele Vorteile zum Beispiel im Rahmen der Rückzahlung des Bankkredites, einer späteren Veräußerung des Online-Handelsunternehmens oder des Grundstücks der Lagerhalle sowie im Bereich der Haftung.

Soweit Sie Ihr Unternehmen bislang in der Rechtsform eines Einzelunternehmens betreiben und darüber nachdenken, das Unternehmen in eine GmbH umzuwandeln, lesen Sie bitte unseren Artikel zum Thema „GmbH Umwandlung für Online-Händler“.

Denn auch bei diesem Schritt sind einige steuerlichen und rechtlichen Anforderungen zu beachten, die bei einer guten Vorbereitung und Beratung allerdings leicht gelöst werden können.

Die Unterschiede zwischen einer Kapitalgesellschaft (GmbH) und einem Einzelunternehmen sind vielfältig. Die Wichtigsten sollen nachfolgen kurz dargestellt werden:

Ein Einzelunternehmen ist unmittelbar mit der Person des Inhabers verknüpft. Steuerlich wird zwar das Betriebs- und Privatvermögen unterschieden, aus haftungsrechtlicher Sicht muss der Einzelunternehmer allerdings mit seinem gesamten Vermögen haften.

Eine GmbH ist hingegen ein eigenständiges Rechtssubjekt (sogenannte juristische Person) die nicht von einer bestimmten Person abhängig ist. Damit eine GmbH im Rechtsverkehr handeln kann, wird ein Geschäftsführer bestellt, der die wesentlichen operativen Entscheidungen trifft, Verträge schließt, Artikel im Online-Shop einstellt usw.

Die Unternehmensstrategie und wichtige Entscheidungen werden von den Gesellschaftern getroffen. Wenn eine GmbH aus einem Einzelunternehmen hervorgeht, ist der bisherige Unternehmensinhaber in der Regel der Geschäftsführer und der 100-prozentige Gesellschafter der GmbH. Entscheidungen können also wie bisher Einzelunternehmen unmittelbar von ein und derselben Person, nämlich dem Unternehmensinhaber, getroffen werden.

Soweit – zum Beispiel im Zusammenhang mit der Anschaffung der Lagerhalle – allerdings auch weitere Gesellschafter oder Investoren am Unternehmen beteiligt werden sollen, bietet dafür die GmbH umfangreiche Möglichkeiten. Ein Investor oder ein bisheriger Geschäftspartner könnte beispielsweise einen 50-prozentigen Anteil an der GmbH erwerben.

Für die Ermittlung der zu zahlenden Ertragsteuern kommt es wie bei einem Einzelunternehmen auch bei einer GmbH grundsätzlich auf den erwirtschafteten Jahresüberschuss an.

Bei der GmbH gibt es allerdings die Besonderheit, dass ein festes Gehalt für die Tätigkeit des Geschäftsführers (Geschäftsführergehalt) steuerlich geltend gemacht werden kann. Dasselbe gilt für andere Zahlungen an Gesellschafter – wie zum Beispiel in Form von Miete, Zinsen oder ähnlichem. Entscheidend ist, dass die festgesetzte Höhe der Zahlungen fremdüblich ist.

Bei einer GmbH muss allerdings beachtet werden, dass die erwirtschafteten Gewinne nicht wie bei einem Einzelunternehmen automatisch dem Inhaber gehören. Bei einer GmbH bleiben die erwirtschafteten Gewinne zunächst Vermögen der GmbH.

Die Gewinne müssen deshalb auch auf dem Bankkonto der GmbH belassen werden und dürfen nicht ohne weiteres an die Gesellschafter gezahlt werden.

Verbleibt nach Abzug des Geschäftsführergehaltes und sonstigen anerkannten Zahlungen an den Gesellschafter noch ein Gewinn auf Ebene der GmbH, wird dieser mit einem Steuersatz von rund 32% besteuert. Dies stellt in der Regel eine günstige Besteuerung dar, da die Besteuerung bei einem Einzelunternehmen bis zu 45% betragen kann.

Ein Vorteil ergibt sich insbesondere, wenn die Gewinne des Online-Handelsunternehmens nicht für private Zwecke des Unternehmers verwendet werden sollen, sondern eine Reinvestition in das Unternehmenswachstum (z. B. durch Anschaffung neuer Waren) erfolgen soll.

Dies ist dann unter einer deutlich geringeren Steuerabgabenbelastung möglich. Bei einer GmbH bleibt also vom erzielten Gewinn deutlich mehr für Reinvestitionen übrig.

Soll Vermögen der GmbH an die Gesellschafter übergehen werden, muss eine Ausschüttung vorgenommen werden. Für diese Ausschüttung fällt dann nochmal eine Kapitalertragsteuer von 26,375% an. Wenn eine Ausschüttung an die Gesellschafter vorgenommen wird, wird der steuerliche Vorteil also wieder relativiert, da sich noch diese zusätzliche Steuer ergibt.

Zuletzt ist auf die begrenzte Haftung der GmbH hinzuweisen, die dazu führt, dass das Privatvermögen des Online-Händlers vor Risiken aus dem Online-Handelsgeschäft geschützt ist. Ein Einzelunternehmer haftet mit seinem gesamten Vermögen für Risiken aus dem Online-Handelsgeschäft.

| GmbH (Kapitalgesellschaft) | Einzelunternehmen |

|---|---|

| Gewinne werden bei der GmbH pauschal mit rund 32% versteuert (Körperschaftsteuer und Gewerbesteuer). Dafür „gehören“ die erwirtschafteten Gewinne weiterhin der GmbH und müssen für betriebliche Investitionen genutzt werden. Wenn erwirtschaftete Gewinne den Gesellschaftern zugutekommen sollen, muss eine Ausschüttung erfolgen, wodurch eine weitere Steuerbelastung von rund 26,375 % erfolgt. GmbH ist vorteilhaft, wenn Gewinne zunächst wieder reinvestiert werden sollen und nicht an Gesellschafter ausgezahlt werden sollen. |

Beim Einzelunternehmen werden Gewinne direkt dem Firmeninhaber zugeteilt. Die Gewinne müssen vollständig durch den Firmeninhaber besteuert werden. Hierdurch ergibt sich eine Steuerbelastung von bis zu 45%. Dafür stehen die erwirtschaften Gewinne sofort den Gesellschaftern zur Verfügung und können für private Inversionen genutzt werden. |

| GmbH: Verträge zwischen der Gesellschaft und den Gesellschaftern werden steuerlich anerkannt (z. B. Anstellungsverträge, Mietverträge, Darlehensverträge). Hierdurch ergibt sich Gestaltungspotential. |

Verträge zwischen den Einzelunternehmen und "sich selbst" (z.B. Anstellungsverträge, Mietverträge, Darlehensverträge) haben steuerlich keine Auswirkung. |

| Die Haftung ist auf das Vermögen der GmBH begrenzt. Eine Haftung des Gesellschafter-Vermögens kommt nicht in Betracht. |

Der Einzelunternehmer haftet mit seinem gesamten Vermögen für die Tätigkeit im Bereich Online-Handel. |

Die oben dargestellten steuer- und rechtlichen Besonderheiten bei der Rechtsform GmbH lassen sich bei der Anschaffung einer Lagerhalle für ein Online-Handelsunternehmen clever kombinieren.

Ein besonderer Vorteil entsteht dadurch, dass eine GmbH, die als einzigen Zweck die Verwaltung eigenen Grundbesitzes hat, keine Gewerbesteuer zahlt. Die Steuerbelastung beträgt dann statt 32% (16% Körperschaftsteuer und Solidaritätszuschlag sowie 16% Gewerbesteuer) wie bei einer üblichen GmbH nur rund 16%, da nur die Körperschaftsteuer und der Solidaritätszuschlag gezahlt werde müssen.

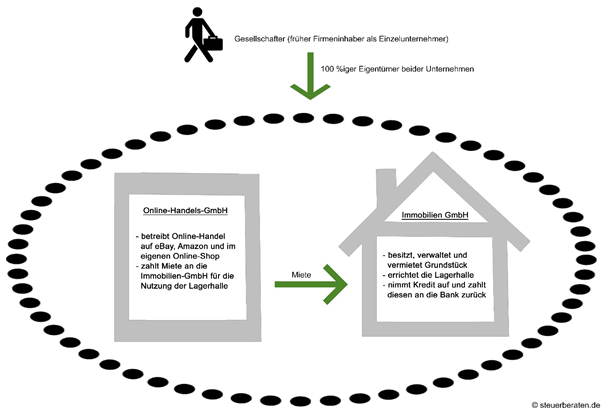

Dieser Vorteil kann aber nur dann erreicht werden, wenn die Lagerhalle und das dazugehörige Grundstück in einer separaten GmbH gehalten und verwaltet werden, die von der GmbH, die den Online-Shop betreibt, getrennt ist. In diesem Fall kann die GmbH, welche die Lagerhalle verwaltet, – nennen wir sie „Immobilien GmbH“ – die sog. „erweiterte Gewerbesteuerkürzung“ in Anspruch nehmen und hierdurch die Gewerbesteuer vollständig vermeiden.

Tipp: Um eine doppelte Grunderwerbsteuerbelastung bei Anschaffung des Grundstücks für die Lagerhalle zu vermeiden, sollte das Grundstück im besten Fall direkt von einer neu gegründeten Immobilien GmbH angeschafft werden.

Die wirtschaftliche Vorteilhaftigkeit dieser Gestaltung stellt sich konkret wie folgt dar:

Gestaltungsalternative: Separate Immobilien GmbH

Der oben festgestellte, steuerliche Nachteil, dass die Kredittilgung aus dem versteuerten Netto-Einkommen bezahlt wird, kann durch die Gründung einer Immobilien-GmbH abgemildert werden.

Eine Immobilien-GmbH, die ausschließlich eigenen Grundbesitz verwaltet, zahlt auf dem erwirtschafteten Gewinn nur einen pauschalen Steuersatz (Körperschaftsteuer + Soli) von 15,825%.

Voraussetzung ist, dass die Immobilien-GmbH keine gewerbliche Tätigkeit ausübt (also keinen Online-Handel, keine geschäftsführerende Tätigkeit, keine Weiterleitung von Post-Aufwendungen etc.). Es darf ausschließlich das Grundstück (Lagerhalle) gehalten und vermietet werden. Wird daneben eine andere Tätigkeit ausgeübt, fällt der Steuervorteil weg.

Der Steuervorteil kann ausgenutzt werden, indem die Immobilien GmbH die Lagerhalle an die im Onlinehandel tätige „Online-Handels-GmbH“ vermietet. Die Mieteinnahmen müssen bei der Immobilien-GmbH nur mit rund 16 % Körperschaftsteuer und Solidaritätszuschlag als Einnahme versteuert werden, wohingegen die gewerblich tätige „Online-Handels-GmbH“ die Miete als Betriebsausgabe geltend machen kann und dabei eine Steuerersparnis von rund 32 % (Körperschaftsteuer, Solidaritätszuschlag und Gewerbesteuer) erzielt.

Es ist deshalb auch äußerst sinnvoll, eine mögliche Fremdkapitalfinanzierung für die Anschaffung bzw. Errichtung der Lagerhalle auf Ebene der Immobilien-GmbH darzustellen. Konkret heißt das: die Bankfinanzierung wird von der Immobilien-GmbH aufgenommen. Die Immobilien-GmbH leistet Zins und Tilgung an die Bank.

Das Problem, dass die Kredittilgung aus dem Nettoeinkommen – nach Steuern – geleistet werden muss, stellt sich bei einer Ertragssteuerbelastung von rund 16 % bei der Immobilien-GmbH deutlich geringer dar als bei der im Onlinehandel tätigen „Online-Handels-GmbH“, die einen Ertragssteuersatz von rund 32 % hat. Hier ergibt sich also ein klarer Cashflow Vorteil. Die monatliche, an die Bank zu leistende Tilgungsrate kann deshalb zum Beispiel festgesetzt werden und der Kredit somit schneller getilgt werden, als wenn den Kredit die gewerblich tätige „Online-Handels-GmbH“ aufgenommen hatte.

Da die Lagerhalle und das dazugehörige Grundstück in einer separaten GmbH, nämlich der Immobilien-GmbH gehalten werden, ergibt sich zudem ein erheblicher Haftungsvorteil. Das riskante und von vielen Faktoren beeinflusste Geschäft des Online-Handels wird getrennt von der Immobilien-GmbH in der „Online-Handels-GmbH“ abgebildet. Die sich daraus ergebenden Risiken werden nicht von der Immobilien-GmbH getragen. Im Falle von Verlusten muss die Immobilien-GmbH mit ihrem erheblichen Vermögen in Form der Lagerhalle und dem dazugehörigen Grundstück für diese Verluste nicht einstehen.

Hinweis: Einschränkend hierzu muss allerdings darauf hingewiesen werden, dass für die Aufnahme eines Kredites bei einer Bank in der Regel eine selbstschuldnerische Bürgschaft des Gesellschafters verlangt wird. Nur wenn eine solche Bürgschaft eingegangen wird, wird die Bank bereit sein, Interesse zu gewähren. Soweit also ein Kredit bei einer Bank nicht mehr bedient werden kann, kommt es in der Regel zu einer Haftung mit dem Privatvermögen des Gesellschafters. Gegenüber anderen Gläubigern wie beispielsweise Lieferanten, Kunden, Mitarbeitern, dem Finanzamt und sonstigen wird durch diese Gestaltung eine umfassende Abschirmung der Haftung erreicht. Die Lagerhalle und das dazugehörige Grundstück werden vor dem Zugriff von Gläubigern aus dem Online-Handelsgeschäft gesichert.

Die Trennung und Verteilung der geschäftlichen Aktivitäten auf zwei verschiedene GmbHs

kann auch Vorteile bieten, für den Fall, dass das Online-Handelsgeschäft und der dazugehörige Onlineshop an einen Erwerber veräußert werden sollen. Dieser muss nicht zwingend die Lagerhalle und das dazugehörige Grundstück mit erwerben. Die Eigentumsverhältnisse sind klar getrennt, sodass ein eigenständiger Erwerb des Onlineshops möglich ist.

Wenn die Lagerhalle zurückbehalten wird, kann sie vermietet werden, woraus laufende Mieteinnahmen erzielt werden können. Des Weiteren ist auch eine Veräußerung der Lagerhalle besonders steuergünstig möglich.

Ebenso wie die Mieteinnahmen unterliegt ein Gewinn aus einer Veräußerung der Lagerhalle bei der „Immobilien-GmbH“ nur der Körperschaftsteuer und dem Solidaritätszuschlag, sodass sich nur eine Ertragsteuerbelastung von rund 16 % auf den Gewinn aus der Veräußerung des Grundstücks ergibt. Da gewerblich genutzte Immobilien in der Regel keine Steuerfreiheit bei der Veräußerung – im Gegensatz zu privaten Immobilien – erreichen, handelt es sich um eine ausgesprochen geringere Besteuerung.

Neben den oben dargestellten steuerlichen und rechtlichen Besonderheiten, die beim Erwerb einer Lagerhalle durch einen Online-Händler zu berücksichtigen sind, gibt es eine Vielzahl weiterer Problembereiche, die zu beachten sind.

Zu denken ist hierbei zum Beispiel an Fördermöglichkeiten, die für die Errichtung von gewerblichen Immobilien wie Lagerhallen gewährt werden. Hier werden beispielsweise nicht zurückzuzahlende Zuschüsse für die Errichtung von Lagerhallen gewährt.

In bestimmten Fällen kann die Trennung der Besitzverhältnisse in eine eigenständige Immobilien-GmbH dazu führen, dass keine Fördermöglichkeiten für die Errichtung von Lagerhallen bestehen.

Berücksichtigt werden sollte auch, dass die Trennung der Geschäftstätigkeit auf zwei eigenständige GmbHs mit weiterem Verwaltungsaufwand verbunden ist. Neben Gebühren, die doppelt entstehen, – beispielsweise IHK-Beiträge, Aufwendungen für die Erstellung von Buchhaltungen und Jahresabschlüssen – ist auch ein besonderer, einmaliger Beratungsbedarf einzukalkulieren. Ohne eine ausführliche Beratung und eine individuelle Prüfung der steuerlichen und rechtlichen Verhältnisse im konkreten Fall können die oben beschriebenen Vorteile auch leicht verloren gehen.

So kann beispielsweise die Anschaffung einer Fotovoltaikanlage und die entsprechende Anbringung auf dem Dach der Lagerhalle dazu führen, dass der Steuervorteil bei der Immobilien-GmbH wegfällt.

In vielen Fällen wird sich die Trennung der Geschäftstätigkeit aber aus steuerlicher Sicht und aus Überlegungen zur Haftungsminimierung lohnen.

Sie suchen für Ihren Online-Handel einen erfahrenen Steuerberater, der Buchhaltung, Jahresabschluss und Steuererklärungen zuverlässig und günstig erstellt, Sie natürlich auch kompetent und engagiert berät. Dann sind Sie bei uns genau richtig. Payment, Lagerhaltung und eCommerce im Allgemeinen gehören zu unserem Alltag.

Profitieren Sie von unseren umfangreichen Erfahrungen im Bereich der Schnittstellen zu Shop- und Warenwirtschaftssystemen. Beschäftigen Sie sich aktuell mit dem Thema Amazon FBA Lager? Auch da können wir Ihnen weiterhelfen mit unserem FBA Steuer-Knowhow. Weitere Infos auf steuerberaten.de

10.09.18Wie erhalten Online-Shops das Trusted Shops Gütesiegel? In diesem Artikel erfährst du Schritt für Schritt, wie der Zertifizierungsprozess abläuft.

KI-Tools wie ChatGPT, Google Gemini oder Perplexity dienen immer mehr als Suchmaschine. Wir verraten dir, wie dein Online-Shop in die Antworten gelangt.